Daha iyi günlere.

Tuesday, December 31, 2019

Monday, December 30, 2019

Nasıl oldu anlamadım, şaşırdım birden bire! - Son dönem para teorilerinin kısa tarihi - İngilizce

Sanırım çok izleyicisi olan birisi benim Kanal İstanbul hakkında yazdığım kısa bir şeyi izleyicilerine tanıtmış, 1600'den fazla kişi okumuş o yazdığımı.

Ne güzel.

Halbuki o konu çok ayrıntı bir konu benim için.

Şöyle geçerken gözüme çarpmış bir konu.

Yazdığım uzun şeyleri kimse okumuyor, sanırım İngilizce olduklarından. Ukalılıktan değil, dünya okusun diye. Aşağıda öyle bir şey var. Bir makaleye bir bölüm olarak yazılmıştı ama oradan bir makale, hatta kitap, çıkar. Elinizde bulunsun.

Modern Money

Creation

"It

is much more realistic to say that the banks 'create credit,' that is, that

they create deposits in their act of lending, than to say that they lend the

deposits that have been entrusted to them. And the reason for insisting on this

is that depositors should not be invested with the insignia of a role which

they do not play. The theory to which economists clung so tenaciously makes

them out to be savers when they neither save nor intend to do so; it attributes

to them an influence on the 'supply of credit' which they do not have. The theory of 'credit creation' not only recognizes

patent facts without obscuring them by artificial constructions; it also brings

out the peculiar mechanism of saving and investment ... Nevertheless, it proved

extraordinarily difficult for economists to recognize that bank loans and bank

investments do create deposits." − Joseph Alois Schumpeter (1954)

The above is from Schumpeter's History of Economic Analysis, published

in 1954. Let us now look at two earlier works: Henry Dunning Macleod's The Theory and Practice of Banking, published in 1855-6 in two

volumes, and Robert Harrison Howe's The

Evolution of Banking: A Study of the

Development of the Credit System, published in 1915. Both scholars go at

lengths to describe how modern banks create deposits by extending credit or

buying real and financial assets. Building on Macleod (1866 [1855-6]), one of

the most influential early proponents of the Credit Creation Theory (CCT) of banking, Howe (1915) defines modern banks as follows.

"Our

modern banks are Banks of Discount as distinguished from their predecessors,

the Banks of Deposit, and have given an enormous impetus to commerce. They have

been able to do this because they can and do create credit that circulates the

same as money and in a far more convenient, safe and economical form."

Ravn (2019) clarifies as follows.

"In

a nutshell, other financial, non-bank firms can lend alright, but they pay out.

Banks don’t. Credit that is entered into a firm’s Accounts Payable during

lending is, in a bank, never discharged, but is renamed Customer Deposits and

serve as the money supply, by virtue of this credit being transferable and

accepted in payment by other banks and their customers."

Although not accepted as a universal truth,

the CCT had remained the dominant theory of banking until the early 1930s when

the Fractional Reserve Theory (FRT), one of the early proponents of which was

Alfred Marshal (1888), had replaced the CCT as the dominant theory.

The FRT can be summarized as follows.

Some seed money comes to the banks, and the

banks multiply that seed money. The banks do this multiplication by keeping a

percentage of that money as reserves and

extending the rest as loans to the public, which ends up as deposits at some

other banks. The banks then keep doing this among themselves until there is no

money left to lend and, in the process, create additional deposits—that is,

additional money—whose sum is equal to the sum of the loans extended. For

example, if the reserve ratio the banks abide by is 10%, the banks multiply the

seed money by 10.

Therefore, the FRT can also be called the

Deposit Multiplication Theory (DMT) in which although each bank is a financial

intermediary, the banking system creates money collectively as described above.

Whether the DMT or the FRT, the theory had remained in the back burner until

the end of World War I, when it started to gain prominence. One of the most

influential proponents of the FRT was Phillips (1920), and there had been many

others. By the early 1930s, it became the dominant theory and had remained so

until the 1960s.

The theory that replaced the FRT as the

dominant theory is the Financial Intermediation Theory (FIT) of banking, one of

the early proponents of which was von Mises (1912). The FIT challenge to the

FRT started with the seminal paper of Gurley and Shaw (1955) in which they

argued against the view that “banks stand apart in their ability to create

loanable funds out of hand while other intermediaries in contrast are busy with

the modest brokerage function of transmitting loanable funds that are somehow

generated elsewhere.” Later, Gurley and Shaw (1960) argued that the

similarities between the monetary system and non-monetary intermediaries are

more important than the differences, and that, like other financial

intermediaries, banks and the banking system have to collect deposits and then

lend them out. Then came the support of Tobin (1963) after which the FIT became

the dominant theory and had remained so, at least, until the start of the Global Financial Crisis (GFC) in the summer of 2007.

While Werner (2014, 2016), and Jakab and

Kumhof (2015, 2019) give detailed historical accounts of the evolution of the

three banking theories, Werner (2014, 2016) also provides empirical tests

rejecting the FRT and FIT and showing that the CCT alone conforms to empirical

facts. An earlier empirical work rejecting the FRT is a Fed working paper in

which Carpenter and Demiralp (2010) demonstrate that the relationships implied

by the FRT do not exist in the data.

More recently, Ravn (2019) examined the three theories, and although he

did not dispute the validity of the CCT for the current banking and monetary

system, concluded that the FRT and FIT do not need to be condemned to the dust bin

of history because the money incarnations of each banking theory facilitate

their appropriate use in analysis of historical and future banking and monetary

systems and argued that although under current conditions individual banks can

and do indeed create money all on their own, one should not downplay the

enabling role that clearing plays in facilitating money creation, absorbing the

money created and concealing the origin of money in banks' credit creation.

A fourth theory which had remained at the

fringes until recently is the State Theory of Money—also known as chartalism

(the Latin word "charta" means ticket, token or paper)—formulated by George

F. Knapp (1973 [1905]). According to Knapp who coined the name chartalism,

money is "a creature of the state", and Rochon and Vernengo (2003)

argue that Knapp seems to suggest that this is because the State determines the

unit of account. Indeed, citing Knapp, Keynes (1930) also asserts that "the

age of chartalist or State money was reached when the State claimed the right

to declare what thing should answer as money to the current money of account—when

it claimed the right to enforce the dictionary but also to write the

dictionary", and that "[t]oday all civilized money is, beyond the

possibility of dispute, chartalist." Later, Abba Lerner (1947) brought to

the fore taxation as the main cause for the acceptability of money because

"before the tax collectors were strong enough to earn for the State the

title of creator of money, the best the State could do was tie its currency to

gold or silver," although neither Knapp nor Keynes made such a claim.

The Modern Monetary Theory (MMT) —also known

as neo-chartalism—recently popularized by the American politicians Bernard

Sanders and Alexandria Ocasio Cortez is a form of chartalism. Wray (2014)

describes the role chartalism plays in the MMT, and Lavoie (2014) provides a

friendly critique of neo-chartalism (also see Rochon and Vernengo 2003). According

to the MMT, money is injected into the system by the government as the monopoly

issuer of currency, and the banking sector leverages the government-injected

money, increasing the amount of money in circulation. While the MMT argues that

what is necessary for the existence of a monetary economy is the State power to

create money and to ensure its general acceptance by imposing taxes, many of

its critics object to the MMT emphasis on taxes and argue that what is

essential for the existence of a monetary economy is the State's ability to

enforce the civil law of contracts under which contracts are settled.

Although the origins of the MMT go back to

the early 1990s and debates on neo-chartalism have been going on for longer

than a decade, since many new supporters and opponents have jumped in the wagon

after the MMT became popular in the summer of 2018, the intensity of the

debates has been growing. The reader can consult, for example, the October 1,

2019 issue of the Real-world Economic Review for a recent debate.[i]

A detailed discussion of the MMT is

beyond the scope of this article. However, focusing only on the payment and

settlement aspects of the MMT, we mention that an important contribution of the

MMT is the clarification of the role the Treasury account at the Central Bank—the

Treasury General Account (TGA) in the US and the Treasury Single Account (TSA)

in most other countries (see, for example, Yaker and Pattanayak 2010)—plays in

the money creation process.

In the rest of this section, we give a brief

description of domestic money creation, which we will need in the next section.

In many jurisdictions, domestic banks can create foreign currency (mainly US

dollar and euro) deposits by extending foreign currency loans also, but we

leave this out for simplicity. Further, we avoid discussing the roles the

international monetary system, as well as shadow banks, play in modern money

creation also for the same reason.

Since we ignore the shadow banks and the rest

of the world for simplicity, there remain four major players in domestic money

creation: (1) the Treasury, (2) the Central Bank, (3) the banks, and (4) the non-bank

rest consisting of non-bank financial corporations, non-financial corporations,

and households. A fifth player is the banking regulator unless the Central Bank

is it, and there are many jurisdictions in which there are multiple banking regulators.

Irrespective of the case, however, it is always the Central Bank that sets the

reserve requirement as the reserve requirement is a monetary policy tool,

whereas the banking regulator sets the capital requirement (see, for example,

Öncü 2017 for a detailed discussion), among other things.

The three primary types of money in current domestic

monetary systems are (1) cash (banknotes and coins), (2) reserves (deposits of

the banks at the Central Bank), and (3) customer (non-bank rest) deposits at

the banks or, for short, deposits. Deposits are claims on the Treasury created

cash, as well as on the Central Bank created reserves. As empirically demonstrated by Werner (2014,

2016), only the CCT conforms to empirical facts, meaning banks create deposits

by extending loans and purchasing real or financial assets. Or, in Schumpeter's

words, "bank loans and bank investments do create deposits (Schumpeter

1954)."

However, as Carney (2013) pointed out, bank

"loans create a lot more than deposits," and we add that the same is

true also for bank investments, that is, bank purchases of real or financial

assets. Such transactions create two additional liabilities for banks, which

are regulatory: the capital requirement liability for the asset (loan or

investment), and the reserve requirement for the liability (deposit). And these

liabilities have to be met ex-post, not ex-ante as usually believed (see, for

example, "Reserve Computation and Maintenance Periods" section of the

"Reserve Maintenance Manual" of the Fed, for reserve requirement

liabilities)[ii],

meaning banks are not constrained by capital or reserve requirements but mainly

by "profitability and solvency considerations (Jakab and Kumhof

2015)."

To meet the capital requirement, banks can

sell shares, raise equity-like debt or retain earnings, and Carney (2013) gives

detailed examples of how banks can do these. We refer the reader to his article

for this. However, the Central Bank is the monopoly creator of the reserves,

meaning banks have to meet the reserve requirement by obtaining the reserves

from the Central Bank. There currently are a few countries, such as the UK and

Canada to name two, where there is no reserve requirement but banks need reserves

to settle accounts with other banks whether there is reserve requirement in the

country or not.

Under the current institutional arrangements,

the Central Bank can create reserves through:

1) the loans it makes from its so-called discount

window and, if exist, certain liquidity facilities to the banks and qualified

others;

2) the reverse repurchase agreement

transactions (so-called open market operations) with its counterparties to buy

Treasury and other securities it deems fit;

3) the purchases of Treasury securities (so-called

quantitative easing) and other financial securities it deems fit (so-called credit easing) in the secondary

market,

as these transactions

create new deposits in the accounts of banks at the Central Bank. If, on the

other hand, the Central Bank signs a repurchase rather than a reverse

repurchase agreement through open market operations, it creates reverse

repurchase liabilities, depleting some reserves. The reason is that in a repurchase agreement

one party pledges collateral to a counterparty to borrow funds with the promise

to purchase the collateral back at an agreed price on an agreed future date,

and while the agreement is a repurchase agreement from the point of the

borrower, it is a reverse repurchase agreement from the point of the lender.

Hence, the transformation of some reserves to reverse repurchase liabilities.

This is where the Treasury

comes in. The Treasury provides most of the collaterals acceptable to the

Central Bank through which the Central Bank creates most of the reserves.

Further, the Treasury maintains the account from which it makes its payments at

the Central Bank in all countries, although it may maintain accounts at some

designated commercial banks also (see Yaker and Pattanayak 2010). We should

mention that, leaving aside the questions of why and since when, the Central

Bank can currently lend to the Treasury or purchase securities from the

Treasury hardly in any country. The "central bank independence"

reigns supreme by law, although not necessarily in practice.

Other than banks and the

Treasury, there usually are a few other entities that are allowed to maintain

deposit accounts at the Central Bank in every country, not to mention foreign

central banks. All deposits other than bank deposits at the Central Bank,

including reverse repurchase liabilities, drain reserves if they go up. In

other words, all deposits other than bank deposits at the Central Bank should

be viewed as a fourth type of money, since changes in their balances impact

reserves, that is, base money, so that they should be managed in order not to

create liquidity problems in the domestic banking system (see, for example, Pozsar

2019).

We conclude this section

with the following observations.

1) When the Treasury sells

its bonds to the non-bank rest, there is no new money creation. Only existing

money changes hands, and if that money gets deposited in the TSA, equal amounts

of reserves and deposits get extinguished. Likewise when tax payments get

deposited in the TSA. But after the

Treasury spends the deposited amount, both base money and broad money come back to where they were

before, keeping everything else constant.

2) When the Treasury sells

its bonds to banks, three things may happen.

a) If there are banks at

which the Treasury can maintain deposit accounts with or without

restrictions, or there are no such banks and only those banks at which the

Treasury cannot maintain deposits accounts purchase the Treasury bonds, then

these banks buy the Treasury bonds by borrowing from the Central Bank against

which the Central Bank increases the balance of the TSA. After the Treasury

spends the balance, an equal amount of base and broad money get created.

b) If there are banks at which the Treasury

can maintain deposit accounts without restrictions and only those banks at

which the Treasury can maintain deposit accounts without restrictions purchase

the Treasury bonds, then new broad money gets created as usual. But since the

Treasury has to spend only from the TSA, the result is the same as above.

c) If there are banks at

which the Treasury can maintain deposit accounts with restrictions, then a

combination of the above two happens.

These observations mean that

whether the Treasury sells some amount of the bonds to banks or the same amount

directly to the Central Bank (or the Central Bank loans the same amount to the

Treasury), the changes in the base and broad money are the same after the

Treasury spends the amount, keeping everything else constant. The latter is, of

course, cheaper for the Treasury because the Central Bank has to pay a large

percentage of its profits to the Treasury in every country, whereas the banks,

generally, do not.

Ne güzel.

Halbuki o konu çok ayrıntı bir konu benim için.

Şöyle geçerken gözüme çarpmış bir konu.

Yazdığım uzun şeyleri kimse okumuyor, sanırım İngilizce olduklarından. Ukalılıktan değil, dünya okusun diye. Aşağıda öyle bir şey var. Bir makaleye bir bölüm olarak yazılmıştı ama oradan bir makale, hatta kitap, çıkar. Elinizde bulunsun.

Modern Money

Creation

"It

is much more realistic to say that the banks 'create credit,' that is, that

they create deposits in their act of lending, than to say that they lend the

deposits that have been entrusted to them. And the reason for insisting on this

is that depositors should not be invested with the insignia of a role which

they do not play. The theory to which economists clung so tenaciously makes

them out to be savers when they neither save nor intend to do so; it attributes

to them an influence on the 'supply of credit' which they do not have. The theory of 'credit creation' not only recognizes

patent facts without obscuring them by artificial constructions; it also brings

out the peculiar mechanism of saving and investment ... Nevertheless, it proved

extraordinarily difficult for economists to recognize that bank loans and bank

investments do create deposits." − Joseph Alois Schumpeter (1954)

The above is from Schumpeter's History of Economic Analysis, published

in 1954. Let us now look at two earlier works: Henry Dunning Macleod's The Theory and Practice of Banking, published in 1855-6 in two

volumes, and Robert Harrison Howe's The

Evolution of Banking: A Study of the

Development of the Credit System, published in 1915. Both scholars go at

lengths to describe how modern banks create deposits by extending credit or

buying real and financial assets. Building on Macleod (1866 [1855-6]), one of

the most influential early proponents of the Credit Creation Theory (CCT) of banking, Howe (1915) defines modern banks as follows.

"Our

modern banks are Banks of Discount as distinguished from their predecessors,

the Banks of Deposit, and have given an enormous impetus to commerce. They have

been able to do this because they can and do create credit that circulates the

same as money and in a far more convenient, safe and economical form."

Ravn (2019) clarifies as follows.

"In

a nutshell, other financial, non-bank firms can lend alright, but they pay out.

Banks don’t. Credit that is entered into a firm’s Accounts Payable during

lending is, in a bank, never discharged, but is renamed Customer Deposits and

serve as the money supply, by virtue of this credit being transferable and

accepted in payment by other banks and their customers."

Although not accepted as a universal truth,

the CCT had remained the dominant theory of banking until the early 1930s when

the Fractional Reserve Theory (FRT), one of the early proponents of which was

Alfred Marshal (1888), had replaced the CCT as the dominant theory.

The FRT can be summarized as follows.

Some seed money comes to the banks, and the

banks multiply that seed money. The banks do this multiplication by keeping a

percentage of that money as reserves and

extending the rest as loans to the public, which ends up as deposits at some

other banks. The banks then keep doing this among themselves until there is no

money left to lend and, in the process, create additional deposits—that is,

additional money—whose sum is equal to the sum of the loans extended. For

example, if the reserve ratio the banks abide by is 10%, the banks multiply the

seed money by 10.

Therefore, the FRT can also be called the

Deposit Multiplication Theory (DMT) in which although each bank is a financial

intermediary, the banking system creates money collectively as described above.

Whether the DMT or the FRT, the theory had remained in the back burner until

the end of World War I, when it started to gain prominence. One of the most

influential proponents of the FRT was Phillips (1920), and there had been many

others. By the early 1930s, it became the dominant theory and had remained so

until the 1960s.

The theory that replaced the FRT as the

dominant theory is the Financial Intermediation Theory (FIT) of banking, one of

the early proponents of which was von Mises (1912). The FIT challenge to the

FRT started with the seminal paper of Gurley and Shaw (1955) in which they

argued against the view that “banks stand apart in their ability to create

loanable funds out of hand while other intermediaries in contrast are busy with

the modest brokerage function of transmitting loanable funds that are somehow

generated elsewhere.” Later, Gurley and Shaw (1960) argued that the

similarities between the monetary system and non-monetary intermediaries are

more important than the differences, and that, like other financial

intermediaries, banks and the banking system have to collect deposits and then

lend them out. Then came the support of Tobin (1963) after which the FIT became

the dominant theory and had remained so, at least, until the start of the Global Financial Crisis (GFC) in the summer of 2007.

While Werner (2014, 2016), and Jakab and

Kumhof (2015, 2019) give detailed historical accounts of the evolution of the

three banking theories, Werner (2014, 2016) also provides empirical tests

rejecting the FRT and FIT and showing that the CCT alone conforms to empirical

facts. An earlier empirical work rejecting the FRT is a Fed working paper in

which Carpenter and Demiralp (2010) demonstrate that the relationships implied

by the FRT do not exist in the data.

More recently, Ravn (2019) examined the three theories, and although he

did not dispute the validity of the CCT for the current banking and monetary

system, concluded that the FRT and FIT do not need to be condemned to the dust bin

of history because the money incarnations of each banking theory facilitate

their appropriate use in analysis of historical and future banking and monetary

systems and argued that although under current conditions individual banks can

and do indeed create money all on their own, one should not downplay the

enabling role that clearing plays in facilitating money creation, absorbing the

money created and concealing the origin of money in banks' credit creation.

A fourth theory which had remained at the

fringes until recently is the State Theory of Money—also known as chartalism

(the Latin word "charta" means ticket, token or paper)—formulated by George

F. Knapp (1973 [1905]). According to Knapp who coined the name chartalism,

money is "a creature of the state", and Rochon and Vernengo (2003)

argue that Knapp seems to suggest that this is because the State determines the

unit of account. Indeed, citing Knapp, Keynes (1930) also asserts that "the

age of chartalist or State money was reached when the State claimed the right

to declare what thing should answer as money to the current money of account—when

it claimed the right to enforce the dictionary but also to write the

dictionary", and that "[t]oday all civilized money is, beyond the

possibility of dispute, chartalist." Later, Abba Lerner (1947) brought to

the fore taxation as the main cause for the acceptability of money because

"before the tax collectors were strong enough to earn for the State the

title of creator of money, the best the State could do was tie its currency to

gold or silver," although neither Knapp nor Keynes made such a claim.

The Modern Monetary Theory (MMT) —also known

as neo-chartalism—recently popularized by the American politicians Bernard

Sanders and Alexandria Ocasio Cortez is a form of chartalism. Wray (2014)

describes the role chartalism plays in the MMT, and Lavoie (2014) provides a

friendly critique of neo-chartalism (also see Rochon and Vernengo 2003). According

to the MMT, money is injected into the system by the government as the monopoly

issuer of currency, and the banking sector leverages the government-injected

money, increasing the amount of money in circulation. While the MMT argues that

what is necessary for the existence of a monetary economy is the State power to

create money and to ensure its general acceptance by imposing taxes, many of

its critics object to the MMT emphasis on taxes and argue that what is

essential for the existence of a monetary economy is the State's ability to

enforce the civil law of contracts under which contracts are settled.

Although the origins of the MMT go back to

the early 1990s and debates on neo-chartalism have been going on for longer

than a decade, since many new supporters and opponents have jumped in the wagon

after the MMT became popular in the summer of 2018, the intensity of the

debates has been growing. The reader can consult, for example, the October 1,

2019 issue of the Real-world Economic Review for a recent debate.[i]

A detailed discussion of the MMT is

beyond the scope of this article. However, focusing only on the payment and

settlement aspects of the MMT, we mention that an important contribution of the

MMT is the clarification of the role the Treasury account at the Central Bank—the

Treasury General Account (TGA) in the US and the Treasury Single Account (TSA)

in most other countries (see, for example, Yaker and Pattanayak 2010)—plays in

the money creation process.

In the rest of this section, we give a brief

description of domestic money creation, which we will need in the next section.

In many jurisdictions, domestic banks can create foreign currency (mainly US

dollar and euro) deposits by extending foreign currency loans also, but we

leave this out for simplicity. Further, we avoid discussing the roles the

international monetary system, as well as shadow banks, play in modern money

creation also for the same reason.

Since we ignore the shadow banks and the rest

of the world for simplicity, there remain four major players in domestic money

creation: (1) the Treasury, (2) the Central Bank, (3) the banks, and (4) the non-bank

rest consisting of non-bank financial corporations, non-financial corporations,

and households. A fifth player is the banking regulator unless the Central Bank

is it, and there are many jurisdictions in which there are multiple banking regulators.

Irrespective of the case, however, it is always the Central Bank that sets the

reserve requirement as the reserve requirement is a monetary policy tool,

whereas the banking regulator sets the capital requirement (see, for example,

Öncü 2017 for a detailed discussion), among other things.

The three primary types of money in current domestic

monetary systems are (1) cash (banknotes and coins), (2) reserves (deposits of

the banks at the Central Bank), and (3) customer (non-bank rest) deposits at

the banks or, for short, deposits. Deposits are claims on the Treasury created

cash, as well as on the Central Bank created reserves. As empirically demonstrated by Werner (2014,

2016), only the CCT conforms to empirical facts, meaning banks create deposits

by extending loans and purchasing real or financial assets. Or, in Schumpeter's

words, "bank loans and bank investments do create deposits (Schumpeter

1954)."

However, as Carney (2013) pointed out, bank

"loans create a lot more than deposits," and we add that the same is

true also for bank investments, that is, bank purchases of real or financial

assets. Such transactions create two additional liabilities for banks, which

are regulatory: the capital requirement liability for the asset (loan or

investment), and the reserve requirement for the liability (deposit). And these

liabilities have to be met ex-post, not ex-ante as usually believed (see, for

example, "Reserve Computation and Maintenance Periods" section of the

"Reserve Maintenance Manual" of the Fed, for reserve requirement

liabilities)[ii],

meaning banks are not constrained by capital or reserve requirements but mainly

by "profitability and solvency considerations (Jakab and Kumhof

2015)."

To meet the capital requirement, banks can

sell shares, raise equity-like debt or retain earnings, and Carney (2013) gives

detailed examples of how banks can do these. We refer the reader to his article

for this. However, the Central Bank is the monopoly creator of the reserves,

meaning banks have to meet the reserve requirement by obtaining the reserves

from the Central Bank. There currently are a few countries, such as the UK and

Canada to name two, where there is no reserve requirement but banks need reserves

to settle accounts with other banks whether there is reserve requirement in the

country or not.

Under the current institutional arrangements,

the Central Bank can create reserves through:

1) the loans it makes from its so-called discount

window and, if exist, certain liquidity facilities to the banks and qualified

others;

2) the reverse repurchase agreement

transactions (so-called open market operations) with its counterparties to buy

Treasury and other securities it deems fit;

3) the purchases of Treasury securities (so-called

quantitative easing) and other financial securities it deems fit (so-called credit easing) in the secondary

market,

as these transactions

create new deposits in the accounts of banks at the Central Bank. If, on the

other hand, the Central Bank signs a repurchase rather than a reverse

repurchase agreement through open market operations, it creates reverse

repurchase liabilities, depleting some reserves. The reason is that in a repurchase agreement

one party pledges collateral to a counterparty to borrow funds with the promise

to purchase the collateral back at an agreed price on an agreed future date,

and while the agreement is a repurchase agreement from the point of the

borrower, it is a reverse repurchase agreement from the point of the lender.

Hence, the transformation of some reserves to reverse repurchase liabilities.

This is where the Treasury

comes in. The Treasury provides most of the collaterals acceptable to the

Central Bank through which the Central Bank creates most of the reserves.

Further, the Treasury maintains the account from which it makes its payments at

the Central Bank in all countries, although it may maintain accounts at some

designated commercial banks also (see Yaker and Pattanayak 2010). We should

mention that, leaving aside the questions of why and since when, the Central

Bank can currently lend to the Treasury or purchase securities from the

Treasury hardly in any country. The "central bank independence"

reigns supreme by law, although not necessarily in practice.

Other than banks and the

Treasury, there usually are a few other entities that are allowed to maintain

deposit accounts at the Central Bank in every country, not to mention foreign

central banks. All deposits other than bank deposits at the Central Bank,

including reverse repurchase liabilities, drain reserves if they go up. In

other words, all deposits other than bank deposits at the Central Bank should

be viewed as a fourth type of money, since changes in their balances impact

reserves, that is, base money, so that they should be managed in order not to

create liquidity problems in the domestic banking system (see, for example, Pozsar

2019).

We conclude this section

with the following observations.

1) When the Treasury sells

its bonds to the non-bank rest, there is no new money creation. Only existing

money changes hands, and if that money gets deposited in the TSA, equal amounts

of reserves and deposits get extinguished. Likewise when tax payments get

deposited in the TSA. But after the

Treasury spends the deposited amount, both base money and broad money come back to where they were

before, keeping everything else constant.

2) When the Treasury sells

its bonds to banks, three things may happen.

a) If there are banks at

which the Treasury can maintain deposit accounts with or without

restrictions, or there are no such banks and only those banks at which the

Treasury cannot maintain deposits accounts purchase the Treasury bonds, then

these banks buy the Treasury bonds by borrowing from the Central Bank against

which the Central Bank increases the balance of the TSA. After the Treasury

spends the balance, an equal amount of base and broad money get created.

b) If there are banks at which the Treasury

can maintain deposit accounts without restrictions and only those banks at

which the Treasury can maintain deposit accounts without restrictions purchase

the Treasury bonds, then new broad money gets created as usual. But since the

Treasury has to spend only from the TSA, the result is the same as above.

c) If there are banks at

which the Treasury can maintain deposit accounts with restrictions, then a

combination of the above two happens.

These observations mean that

whether the Treasury sells some amount of the bonds to banks or the same amount

directly to the Central Bank (or the Central Bank loans the same amount to the

Treasury), the changes in the base and broad money are the same after the

Treasury spends the amount, keeping everything else constant. The latter is, of

course, cheaper for the Treasury because the Central Bank has to pay a large

percentage of its profits to the Treasury in every country, whereas the banks,

generally, do not.

Prabhat ve Usha Patnaik’in yazısı - İngilizce

Karı-koca Patnaiklerin Neoliberal Kapitalizmin sonu makalesi - İngilizce

Her dediklerine katılmıyorum ama şurada haklılar bence. Faşizm de soruna çözüm değil. Faşizm, halkın hayat standardını yükselttikçe güçlenir. Bunu yapabilmek için de anti-emperyalist bir söyleme ihtiyaç duyar. Finans kapital şimdilik buna izin vermiyor. Onlardan ayrıldığım yer de finans kapitalin ulusal değil küresel olduğu iddiaları. Onlar teorisyen, ben finans piyasalarında bizzat yaşadım. Finans kapital küresel değil ulusaldır.

Her dediklerine katılmıyorum ama şurada haklılar bence. Faşizm de soruna çözüm değil. Faşizm, halkın hayat standardını yükselttikçe güçlenir. Bunu yapabilmek için de anti-emperyalist bir söyleme ihtiyaç duyar. Finans kapital şimdilik buna izin vermiyor. Onlardan ayrıldığım yer de finans kapitalin ulusal değil küresel olduğu iddiaları. Onlar teorisyen, ben finans piyasalarında bizzat yaşadım. Finans kapital küresel değil ulusaldır.

Sunday, December 29, 2019

Lavoie'nın Kanada Para Sistemini anlattığı makale - İngilizce

Kanada Para Sistemi

Bizimki de böyle olsun. Bu bizimkinden çok daha iyi bir sistem. Bizimki zaten ABD'den kopya. Kanada'nınki muhteşem bir şey. İstediğin politika faizini 2-3 baz puanlık oynamalarla gerçekleştiriyorsun. Hükümet de doğrudan merkez bankasından borçlanabiliyor. Kimse de çıkıp Kanada'ya bu ne iştir diye sormuyor. Çünkü adamların finansal sistemi tıkır tıkır çalışıyor. Dünyanın en iyisi.

Bizimki de böyle olsun. Bu bizimkinden çok daha iyi bir sistem. Bizimki zaten ABD'den kopya. Kanada'nınki muhteşem bir şey. İstediğin politika faizini 2-3 baz puanlık oynamalarla gerçekleştiriyorsun. Hükümet de doğrudan merkez bankasından borçlanabiliyor. Kimse de çıkıp Kanada'ya bu ne iştir diye sormuyor. Çünkü adamların finansal sistemi tıkır tıkır çalışıyor. Dünyanın en iyisi.

Arkamdan tekrar edin: Bankalar rezervleri kredi olarak veremezler ve vermiyorlar - Bir S&P500 makalesi

Burada

Bu arkadaş da benim anlattığımı anlatıyor.

Darısı ülkemiz ekonomistlerinin başına. Öğrenin arkadaşlar şu konuyu. Öğrenmediğiniz sürece hep yanlış şeyler söylüyorsunuz. Ayrıca şu yatırımlar tasarruflarla fonlanır saçmalığından da vaz geçin. Yok öyle bir şey. Ayrıca tasarruflar yatırımlara eşit değildir. Tasarruflar, yatırımlar + dönem başındaki servette gerçekleşen net değişikliklere eşittir. Servetteki net değişiklikler de hasıla değildir. Bu nedenle yurtiçi gelir tanımı da yanlıştır. Yani milli gelir muhasebesi de yanlıştır.

Bu arkadaş da benim anlattığımı anlatıyor.

Darısı ülkemiz ekonomistlerinin başına. Öğrenin arkadaşlar şu konuyu. Öğrenmediğiniz sürece hep yanlış şeyler söylüyorsunuz. Ayrıca şu yatırımlar tasarruflarla fonlanır saçmalığından da vaz geçin. Yok öyle bir şey. Ayrıca tasarruflar yatırımlara eşit değildir. Tasarruflar, yatırımlar + dönem başındaki servette gerçekleşen net değişikliklere eşittir. Servetteki net değişiklikler de hasıla değildir. Bu nedenle yurtiçi gelir tanımı da yanlıştır. Yani milli gelir muhasebesi de yanlıştır.

Küresel kızgınlık seviyesi almış başını gitmiş - Şaka makalesi

Küresel kızgınlık seviyesi

İnsanlar çok kızgın ama neye kızgın olduklarını bilmiyorlar.

Bu da grafiği:

Muhteşem bir makale.

Sonunda IMF de paranın üretimini aynı benim anlattığım gibi anlatıyor.

IMF'nin para üretimi makalesi

Oradan okuyun. IMF de mi MMTci oldu yani? Hayır. Zaten bu makale MMTci değil. Ben de değilim. Ama para bizim dediğimiz gibi üretiliyor. Bunun önemi de şurada. Diğer bankacılık (aracılık ve kısmi rezerv) açıklamaları yanlış olduğundan onlar üzerine kurulu makro ekonomik teoriler de yanlış. Ayrıca, uygulanmakta olan ekonomik politikalar ve bankacılık düzenlemeleri de yanlış. IMF'nin bir başka dediği de şu: Yatırımlar tasarruflarla fonlanmaz. Olan tersidir. Tasarruflar yatırımlardan gelir. Çok sevindim. Çünkü artık kimse bana deli diyemeyecek. Ben deliysem, IMF de deli.

Oradan okuyun. IMF de mi MMTci oldu yani? Hayır. Zaten bu makale MMTci değil. Ben de değilim. Ama para bizim dediğimiz gibi üretiliyor. Bunun önemi de şurada. Diğer bankacılık (aracılık ve kısmi rezerv) açıklamaları yanlış olduğundan onlar üzerine kurulu makro ekonomik teoriler de yanlış. Ayrıca, uygulanmakta olan ekonomik politikalar ve bankacılık düzenlemeleri de yanlış. IMF'nin bir başka dediği de şu: Yatırımlar tasarruflarla fonlanmaz. Olan tersidir. Tasarruflar yatırımlardan gelir. Çok sevindim. Çünkü artık kimse bana deli diyemeyecek. Ben deliysem, IMF de deli.

Saturday, December 28, 2019

Sosyal medya alışkanlığı üzerine bir yazı.

Başıma geldiğinden çok iyi anlıyorum yazarı.

Sosyal medya yeni tütün mü? - İngilizce

Bağımlılık yarattığı çok açık. Kurtulmanın tek yolu var. Tümden bırakacaksın. Hatta akıllı telefonlardan da vaz geçmek gerek. Okumadan duramıyorsanız yanınızda kitap taşıyın. Öylesi çok daha sağlıklı.

Bu sorunlu maalesef:

Bundan kurtulmak gerek. İleride bunu toplumsal delirmişlik olarak tanımlayacaklar.

Sosyal medya yeni tütün mü? - İngilizce

Bağımlılık yarattığı çok açık. Kurtulmanın tek yolu var. Tümden bırakacaksın. Hatta akıllı telefonlardan da vaz geçmek gerek. Okumadan duramıyorsanız yanınızda kitap taşıyın. Öylesi çok daha sağlıklı.

Bu sorunlu maalesef:

Bundan kurtulmak gerek. İleride bunu toplumsal delirmişlik olarak tanımlayacaklar.

Friday, December 27, 2019

İşçi sınıfını terk eden solu işçi sınıfı terk ediyor.

Biz on yıllarca önce sola siz işçi sınıfını terkederseniz, sonra işçi sınıfı da sizi terk eder diyorduk, bize dinozor diyorlardı. Şimdi görüyor sol ebesinin çöp tenekesini. İşçi sınıfı solu terk etti, demogoglara gitti, tüm dünyada. Merkezinde emek olmayan sola vah olsun.

Birleşik İpotek Finansmanı A.Ş. - Başarısızlığı Garanti

Haberi burada.

Bu konu en iyi bildiğim konulardan biri. Bu finans işine 1994’te mortgage modelleme işinden girdim. Kriz sonrasında bu konuda çok yazdım. Aşağıdaki kitap, benimde yazarları arasında olduğum bir makaleden çıktı. Hükümetimiz bu kitabı okusa iyi olur.

Başarısızlığı Garanti

Hükümetimiz, ABD’de denenerek başarısızlığı test edilmiş böyle şeyler yapmasa çok iyi olur. Ya da yapacaksa, tasarım aşamasında bana danışsın, ben ona bu iş düzgün nasıl yapılabilir, bilgi vereyim. Tabii en iyisi böyle bir şey yapmamak. Sistemik risk yaratacağı garanti bir şey böyle bir kurum.

Bu konu en iyi bildiğim konulardan biri. Bu finans işine 1994’te mortgage modelleme işinden girdim. Kriz sonrasında bu konuda çok yazdım. Aşağıdaki kitap, benimde yazarları arasında olduğum bir makaleden çıktı. Hükümetimiz bu kitabı okusa iyi olur.

Başarısızlığı Garanti

Hükümetimiz, ABD’de denenerek başarısızlığı test edilmiş böyle şeyler yapmasa çok iyi olur. Ya da yapacaksa, tasarım aşamasında bana danışsın, ben ona bu iş düzgün nasıl yapılabilir, bilgi vereyim. Tabii en iyisi böyle bir şey yapmamak. Sistemik risk yaratacağı garanti bir şey böyle bir kurum.

Thursday, December 26, 2019

Kanal İstanbul Yap-İşlet-Devret (YİD) ile yapılacakmış

Yani devlet kendisi borçlanarak yapsa mal olacağından çok daha pahalıya mal olacak. Devletten Kanal İstanbul’u kendisinin yapmasını ve inşaatın halka maliyetini iyice düşürmek için doğrudan TCMB’den borçlanmasını talep edelim. Yapılamaz derlerse de, Kanada’yı örnek gösterelim. Kanada Hazine Tahvillerinin %20’sini Kanada Merkez Bankası (Bank of Canada) doğrudan satın alıyor ve Kanada’da sorun çıkmıyor. Para sistemini Kanada’daki gibi yaparsak, bizde de çıkmaz. Mesela Kanada’da karşılık zorunluluğu sıfır, açık piyasa işlemleri yok, Kanada Merkez Bankası repo piyasasında hemen hiç işlem yapmıyor ve Kanada’nın para politikası çok başarılı. Gerçekleşen politika faizi hedeflenen politika faizinden 2-3 baz puanından fazla şaşmıyor. ABD ve Avrozon’dan çok daha başarılı. Talebimiz Kanal İstanbul projesi yapılmasın değil, yapılacaksa önce para sistemimiz Kanada’nınki gibi yapılsın, TC Hazinesi, Kanada Hazinesi’nin Kanada Merkez Bankası’ndan borçlanabildiği gibi, doğrudan TCMB’den borçlansın ve devlet projeyi YİD ile yaptıracağına kendi yapsın olsun. Hepimiz Kanal İstanbul’u destekleyelim ama dediğim gibi fonlanmasını talep edelim. O zaman biz kazanırız, oyunu değiştirdiğimizden. Şimdiki gibi yaparsak kaybedeceğimiz açık çünkü.

Wednesday, December 25, 2019

Neden Kanal İstanbul projesi durdurulamayacak.

Hükümetin ekonomiyi ayakta tutmak için başka çaresi yok da ondan. Finansal olmayan özel sektör tökezleyince, devlet harcamaları artırıyor daha çok borçlanarak. Kanal İstanbul’dan daha büyük harcama olabilir mi? Kimse engelleyemeyecek Kanal İstanbul’u. Ve sonunda Erdoğan Sultanlığı borç yükü altında ezilerek göçecek. Bu arada, Peygamber Amos ile aramda bir benzerlik gören varsa, gören yanılmıyor. Ben bugünün Amos’uyum çünkü.

3 milyon 763 bin vatandaş kara listedeymiş - Bunların kredi borçları silinmelidir.

Haberi burada.

İcra dosyalarının sayısı da 20 milyonu aşmış. Nasıl ödenecek bu borçlar? Ödenemeyecekler tabii. Bunların silinmeleri gerekir. Bunların nasıl silinebileceklerini de anlatıyorum. Sıfır-kupon sonsuz vade hükümet bonolarıyla. Şurada var:

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3492749

Birisi bunu hükümetimize göndersin. Bu küresel versiyonu ama yerel versiyonu yazılanlardan açıkça gözüküyor.

İcra dosyalarının sayısı da 20 milyonu aşmış. Nasıl ödenecek bu borçlar? Ödenemeyecekler tabii. Bunların silinmeleri gerekir. Bunların nasıl silinebileceklerini de anlatıyorum. Sıfır-kupon sonsuz vade hükümet bonolarıyla. Şurada var:

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3492749

Birisi bunu hükümetimize göndersin. Bu küresel versiyonu ama yerel versiyonu yazılanlardan açıkça gözüküyor.

Adamın biri İsa o zaman Betlehem'de değil de bugün ABD'de doğsaydı başına neler gelirdi, onu anlatıyor.

İsa

O zaman öldürüldü, şimdi de öldürülürdü diye bitiriyor adam. Roma İmpartorluğuna karşı devrim başlattı İsa. Ondan öldürdüler. ABD İmparatorluğuna karşı başlatırsa, aferin oğlum, ne iyi yapıyorsun mu diyecekler? Bir de ben peygamberim, şeytanla konuştum filan diyor diye akıl hastanesine götürürler. Dolayısıyla, bu dönemde Allah'a peygamberlik iş değil. Ama profesyonel olarak yapılırsa sorun yok. Gidersiniz, meşhur bir okulda neoklasik iktisatçılık yaparsınız, o profesyonel peygamberliktir. Sistemin işine gelecek şeyler dediğiniz sürece size kimse dokunmaz. Zaten sisteme aykırı şeyler söylüyorsanız, öyle okullara iktisatçı olamazsınız.

O zaman öldürüldü, şimdi de öldürülürdü diye bitiriyor adam. Roma İmpartorluğuna karşı devrim başlattı İsa. Ondan öldürdüler. ABD İmparatorluğuna karşı başlatırsa, aferin oğlum, ne iyi yapıyorsun mu diyecekler? Bir de ben peygamberim, şeytanla konuştum filan diyor diye akıl hastanesine götürürler. Dolayısıyla, bu dönemde Allah'a peygamberlik iş değil. Ama profesyonel olarak yapılırsa sorun yok. Gidersiniz, meşhur bir okulda neoklasik iktisatçılık yaparsınız, o profesyonel peygamberliktir. Sistemin işine gelecek şeyler dediğiniz sürece size kimse dokunmaz. Zaten sisteme aykırı şeyler söylüyorsanız, öyle okullara iktisatçı olamazsınız.

Tuesday, December 24, 2019

Çin'de hanehalkı borçları

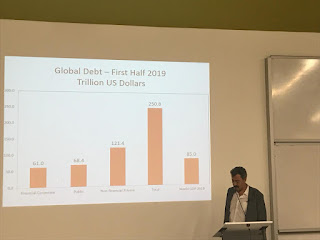

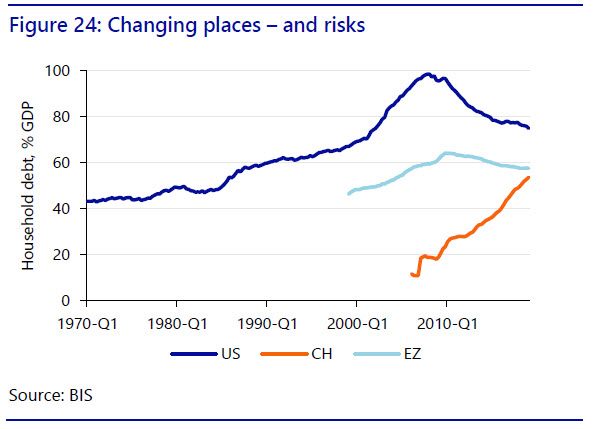

Turuncu Çin, açık mavi Avrozon, koyu mavi ABD. Bunlar yüksek, hele bir de reel şirket borçlarıyla birleştirilince. Ben ne diye bu borçlar ödenemez diyorum? Küresel bir borç affı (an azından kısmi) olmak zorunda. Bu borçlar ödenemez çünkü. Ben demiyorum. IMF, IIF, Dünya Bankası ve benzeri kurumlar diyor bunların ödenemeyeceğini.

Amos İshak'tan 10 yaş kadar büyük.

Amos'un İshak'tan etkilenip etkilenmediği bilinmiyor ama İshak'ın Amos'tan etkilendiği açık. Tanışmıyorlar ama birbirlerinden haberdar oldukları belli. O günlerde bir sürü başka peygamber de var ama bunlar dönemin en önemli dört peygamberinden ikisi. Amos çobanken nasıl peygamber oldu o bilinmiyorsa da zengin aile çocuğu İshak peygamberlik eğitimi almış. O tarihlerde işin eğitimi var. Peygamberliğin bir dili var çünkü. O dil öğretiliyor. İyi hatip olmayan ve o dili bilmeyen peygamber olamıyor. İkisi de büyük hatipler. Ama İshak yaşarken pek bilindik olamıyor. O sonradan meşhur oluyor, öldükten çok sonra. Halbuki Amos döneminde çok meşhur ve söyledikleri kralları korkutuyor. Sonunda kovalanıyor zaten. Amos ve İshak, halkın yanındaki peygamberler. Bir sürü de kralın ve varlıklıların yanında peygamber var. Bugünün iktisatçılarına benzetirsek, Amos ve İshak bizim takımdan, diğerleri neoklasik iktisatçılar gibi. Ama İshak biraz uzlaşmacı. Amos çok radikal. İkisinin de kitapları var ama sonradan başkaları başka şeyler de eklemişler o kitaplara. Mesela Amos'un kitabına bakınca görüyorsun nereleri Amos, nereleri başkaları yazmış. Adamın dili çok kendine özgü. Başkalarının yazdıkları yerler hemen belli oluyor.

Bir yerde Amos şöyle diyor.

"Amos, "Ben ne peygamberdim ne de peygamber oğluydum" diye karşılık verdi, "Yalnızca sığır yetiştirirdim. Yabanıl incir ağaçlarına bakardım.

RAB beni sürünün ardından aldı, 'Git, halkım İsrail'e peygamberlik et' dedi."

Ben profesyonel peygamber değilim diyor yani. O tarihlerde profesyonel peygamberler var ve onlar krallara çalışıyorlar. Amos ona karşı çıkan bir profesyonel peygamber olan Amasya'ya yukarıdakini diyor. Yani Amasya'ya sen kralın peygamberisin, ben Allah'ın peygamberiyim diyor.

"Beyt-El Kâhini Amasya, İsrail Kralı Yarovam'a haber gönderip şöyle dedi: "Amos İsrail'in göbeğinde sana düzen kurdu. Ülke onun bunca sözünü kaldıramaz.

Çünkü Amos diyor ki:

"'Yarovam kılıçla öldürülecek,

İsrail halkı kesinlikle ülkesinin dışına,

Sürgüne gönderilecek.'"

Bunun üzerine Amasya Amos'a, "Çek git, ey bilici!" dedi, "Yahuda'ya kaç. Ekmeğini orada kazan. Orada peygamberlik et. Bir daha Beyt-El'de peygamberlik etme. Çünkü burası kralın kutsal yeri, krallık tapınağıdır.""

RAB beni sürünün ardından aldı, 'Git, halkım İsrail'e peygamberlik et' dedi."

Ben profesyonel peygamber değilim diyor yani. O tarihlerde profesyonel peygamberler var ve onlar krallara çalışıyorlar. Amos ona karşı çıkan bir profesyonel peygamber olan Amasya'ya yukarıdakini diyor. Yani Amasya'ya sen kralın peygamberisin, ben Allah'ın peygamberiyim diyor.

"Beyt-El Kâhini Amasya, İsrail Kralı Yarovam'a haber gönderip şöyle dedi: "Amos İsrail'in göbeğinde sana düzen kurdu. Ülke onun bunca sözünü kaldıramaz.

Çünkü Amos diyor ki:

"'Yarovam kılıçla öldürülecek,

İsrail halkı kesinlikle ülkesinin dışına,

Sürgüne gönderilecek.'"

Bunun üzerine Amasya Amos'a, "Çek git, ey bilici!" dedi, "Yahuda'ya kaç. Ekmeğini orada kazan. Orada peygamberlik et. Bir daha Beyt-El'de peygamberlik etme. Çünkü burası kralın kutsal yeri, krallık tapınağıdır.""

Amos'un zengin kadınlara dedikleri

"Ey sizler, Samiriye Dağı'ndaki Başan inekleri,

Yoksula baskı yapan,

Mazlumu ezen,

Beylerine, "Getir de içelim!" diyen hanımlar!"

Zengin kadınlara inek diyor yani. Başan inekleri semizlikleriyle ünlüymüş o zaman. Ondan. Ayrıca önemli bir kahin Amos. Kitabı kehanetlerle dolu. Kehanetlerinin çoğu da gerçekleşmiş.

Yoksula baskı yapan,

Mazlumu ezen,

Beylerine, "Getir de içelim!" diyen hanımlar!"

Zengin kadınlara inek diyor yani. Başan inekleri semizlikleriyle ünlüymüş o zaman. Ondan. Ayrıca önemli bir kahin Amos. Kitabı kehanetlerle dolu. Kehanetlerinin çoğu da gerçekleşmiş.

Monday, December 23, 2019

Bir başka peygamber de Amos neredeyse 3000 yıl öncesinden.

Sağlam çocuk. Siz Allah'ın yasalarına uymuyorsunuz diye isyan ediyor. Hani, Allah, Musa, İsa ve Muhammed ile görüşmüş olabilir ama bu Peygamber Amos Allah benimle görüştü demiyor. O kendince diyor dediklerini.

Peygamber Amos şöyle demiş:

"Dürüstleri baskılıyorsunuz ve rüşvet alıyorsunuz ve fakiri mahkemelerinizde adaletten mahrum ediyorsunuz. Dönem kötülük dönemi olduğundan ihtiyatlılar da ses çıkarmıyorlar."

Şimdi de öyle olmuyor mu?

Bunun kapitalizm ile bir alakası var mı?

Bu daha genel bir şey.

Peygamber Amos şöyle demiş:

"Dürüstleri baskılıyorsunuz ve rüşvet alıyorsunuz ve fakiri mahkemelerinizde adaletten mahrum ediyorsunuz. Dönem kötülük dönemi olduğundan ihtiyatlılar da ses çıkarmıyorlar."

Şimdi de öyle olmuyor mu?

Bunun kapitalizm ile bir alakası var mı?

Bu daha genel bir şey.

Bu arada, ben peygamberlere atıf yaptıkça bazı "tarihsel materyalist" arkadaşlar bozuluyorlar

Bundan 3-4 bin yıl öncesine gittiğimde, kapitalizm diye bir şeyin ve onun dinamiklerinin olduğunu inkar ediyorum diye düşündüklerinden. Değil. İnkar etmiyorum. Kapitalizm hakikaten çok özgün bir toplumsal ilişkiler sistemi. Nasıl inkar edebilirim? Ama bu birilerinin biriktirme hastalığı her tarihte var, en azından yazılı tarihten görebildiğimiz kadarıyla. Sıkıntının kaynağı biriktirmektir. Kenzdir yani, Tevbe 34-35 ayetlerinin yasakladığı. Kenz olmayacak, tabii riba da. Çünkü kenzin kaynağı ribadır. İnfak (paylaşım) olacak, sadaka (filantropi) değil. Zekat dediğin şeyin de Kuran'da belirlenmiş bir tarifesi yoktur. O duyduğunuz yüzdeler, müşriklerin ve münafıkların icat ettikleri yüzdelerdir. Tek kanun koyucu Allah'ın değil. Kenzi yasaklayan Allah, öyle yüzdelerle uğraşır mı? Hepsi haram kenzin, kardeşim.

Ishak Peygamberle aynı zamanda bir de Isparta'da Lycurgus var

Lycurgus da reformcu.

Burada anlatılıyor Lycurgus - İngilizce

Bu makaleyi yazan Marx'tan şu alıntıyı yapmış:

‘History calls those men the greatest who have ennobled themselves by working for the common good … If we have chosen the position in life in which we can most of all work for mankind, no burdens can bow us down, because they are sacrifices for the benefit of all .’

Kabaca şöyle:

‘Tarih, ortak iyilik için çalışarak kendilerini yücelten insanlara en büyüklerdir der ... Hayatta insanlık için çalışabileceğimiz konumu seçtiysek, hiçbir yük boynumuzu eğemez, çünkü bunlar herkesin yararına yapılan fedakarlıklardır.’

Burada anlatılıyor Lycurgus - İngilizce

Bu makaleyi yazan Marx'tan şu alıntıyı yapmış:

‘History calls those men the greatest who have ennobled themselves by working for the common good … If we have chosen the position in life in which we can most of all work for mankind, no burdens can bow us down, because they are sacrifices for the benefit of all .’

Kabaca şöyle:

‘Tarih, ortak iyilik için çalışarak kendilerini yücelten insanlara en büyüklerdir der ... Hayatta insanlık için çalışabileceğimiz konumu seçtiysek, hiçbir yük boynumuzu eğemez, çünkü bunlar herkesin yararına yapılan fedakarlıklardır.’

2020

O çok beklenilen 2020 yılına 8 gün kaldı. NBER açıklamadan bilemeyeceğiz ama bence ABD resesyonu 2019 son çeyreğinde başladı. Başlamadıysa da 2020'nin bir çeyreğinde başlayacak. Hakkımızda hayırlısı olsun.

Köpüğün hikayesi - İngilizce

Köpüğün hikayesi - İngilizce

İshak Peygamber de benim dediğimi diyormuş İsa'dan önce 8inci yüzyılda.

"Eve ev ve alan kalmayıncaya kadar tarlaya tarla ekleyen ve toprakta yalnız yaşayan sana vah olsun."

Öyle fakir bir adam da değil ha. Peygamber ama zengin takımından. Ben bu peygamberlik bir zamanlar bir meslekti dediğimde bazı müminler bozuluyor ama öyleydi o zamanlarda. Bir peygamberlik müessesesi var ve ortalık peygamberden geçilmiyor. O tarihlerde yaşasaydım, ben de peygamber olurdum herhalde. Kimin peygamber olduğuna Allah değil, insanlar karar veriyorlar o tarihlerde çünkü. Bu peygamberlerin çoğu da ekonomik reformcular. Bazen aralarından Marx gibi devrimciler de çıkıyor. Ve tabii onlar genellikle öldürülüyorlar. Binlerce yıldır güneşin altında pek de yeni bir şey olmuyor yani.

Öyle fakir bir adam da değil ha. Peygamber ama zengin takımından. Ben bu peygamberlik bir zamanlar bir meslekti dediğimde bazı müminler bozuluyor ama öyleydi o zamanlarda. Bir peygamberlik müessesesi var ve ortalık peygamberden geçilmiyor. O tarihlerde yaşasaydım, ben de peygamber olurdum herhalde. Kimin peygamber olduğuna Allah değil, insanlar karar veriyorlar o tarihlerde çünkü. Bu peygamberlerin çoğu da ekonomik reformcular. Bazen aralarından Marx gibi devrimciler de çıkıyor. Ve tabii onlar genellikle öldürülüyorlar. Binlerce yıldır güneşin altında pek de yeni bir şey olmuyor yani.

Ödenemeyecek borçlar ödenmeyecekler.

Dolayısıyla, ödenemeyecek borçları affetmek gerekir. Ben böyle dedikçe ahlaki tehlike olur, haksızlık olur ve saire olur diyenler çıkıyor. Sanki ben bilmiyorum onları. Bazıları da silersek, yeni bir borç birikim çevrimi başlar, değişen bir şey olmaz filan diyorlar. Sanki ben bunu da bilmiyorum. Ama bu borçlar affedilmezlerse, hep beraber oyulacağız. Bunu dediğimde de bir şey diyemiyorlar tabii. Onlar da biliyorlar çünkü oyulacağımızı. Dolayısıyla, bir kereliğine affedip, sonra bir daha böyle bir borç birikimine izin vermememek için bir şeyler yapmak gerekir de ne? O kısmına ben karar veremem. İnsanlık karar vermeli. Ama benden söylemesi. Atılması gereken ilk adım, bu ödenemeyecek borçların önemli bir kısmının affıdır. Bu yapılması kolay bir şey çünkü. Sonrası zor kısmı.

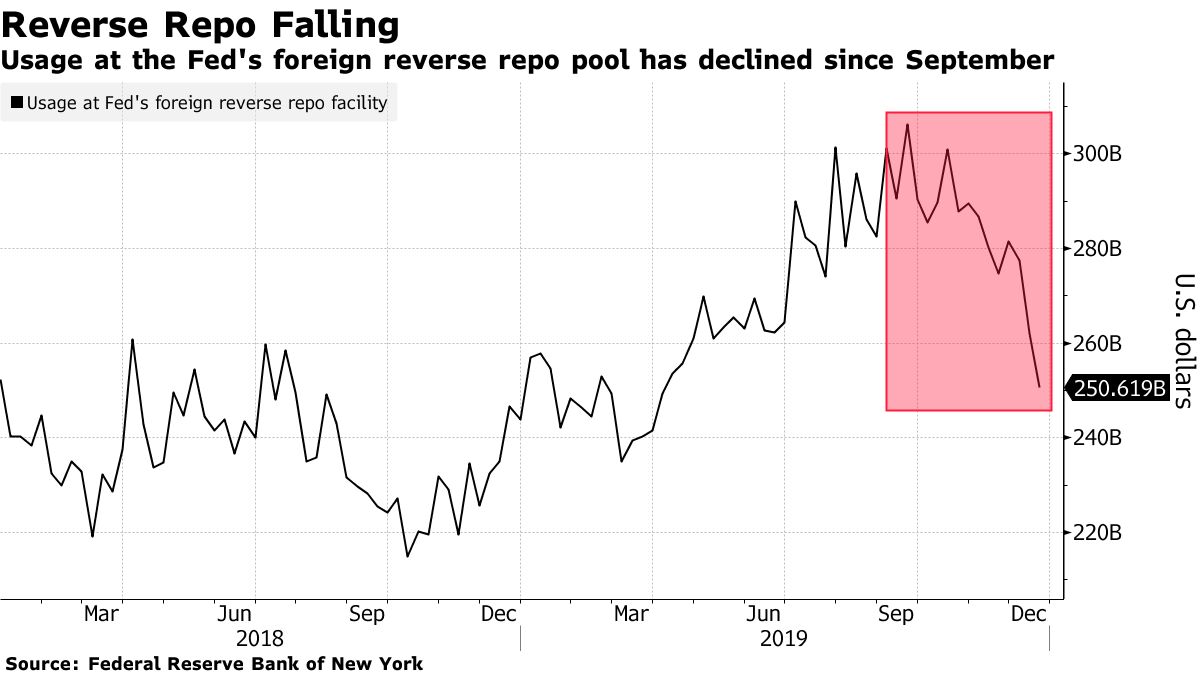

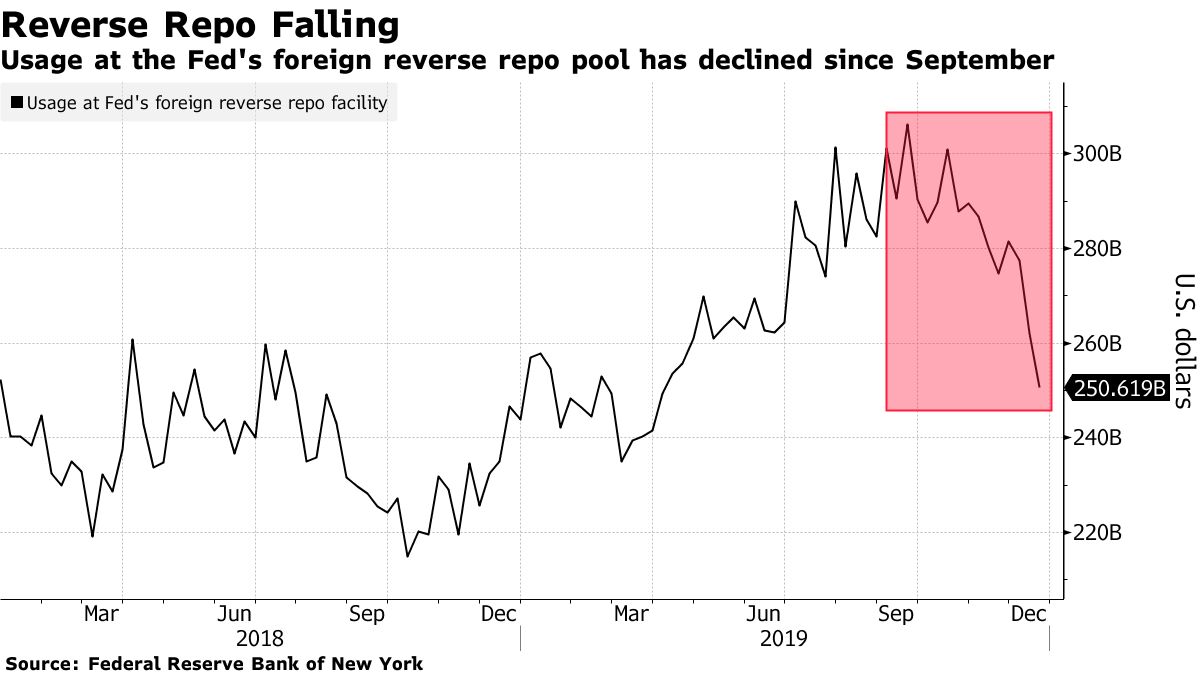

Buradan resim daha sağlıklı gözüküyor

Dediğim olmuş. Oraya yaklaşık 75 milyar gitmiş 18 Eylül-18 Aralık arası.

Başka hesaplara da gitmiştir büyük olasılık. Ya da Fed'e borç ödenmiştir. Neyse. 18 Eylül-18 Aralık arası rezervler 252 milyar artmış. İyi para.

Fed çaktırmadan Eylül başından beri piyasaya 500 milyar dolar civarı rezerv basmış.

https://www.bloomberg.com/news/articles/2019-12-23/the-fed-may-quietly-be-doing-more-to-calm-repo-than-you-realize

Resim de burada:

Bunlar yabancı merkez bankalarının Fed'de tuttukları paralar. Beni izleyenler biliyorlar bunların piyasadaki para miktarını azaltan şeyler olduğunu. Bunlar artıkça rezervler azalır, azaldıkça rezervler artar. Rezerv dediğimiz de bankaların Fed'deki mevduatları. Bunlar yaklaşık 500 milyar dolar azalmış. Demek ki Fed'deki banka mevduatları 500 milyar artmış.

Resim de burada:

Bunlar yabancı merkez bankalarının Fed'de tuttukları paralar. Beni izleyenler biliyorlar bunların piyasadaki para miktarını azaltan şeyler olduğunu. Bunlar artıkça rezervler azalır, azaldıkça rezervler artar. Rezerv dediğimiz de bankaların Fed'deki mevduatları. Bunlar yaklaşık 500 milyar dolar azalmış. Demek ki Fed'deki banka mevduatları 500 milyar artmış.

Sunday, December 22, 2019

Bir devletleştirme örneği: Şehir Üniversitesi'nin Marmara Üniversitesi'ne aktarımı

Bu örnekten de gördüğünüz gibi devletleştirme hiç de öyle zor bir şey değil. İstenilirse bu örnekteki kolaylıkla yapılır. Ben bankalar devletleştirilsin (aslında devletleştirilsin değil kamusallaştırılsın) derken yapılamayacak bir şeyden söz etmiyorum. İstenilirse yapılır.

Asıl sıkıntı devletin kamusallaştırılmasında.

O zor bir şey.

Devleti nasıl kamusallaştıracağız?

Onu düşünmek gerek!

Bize iktidar gerekmez diyen özgürlükçü solcularımız da şöyle bir oturup düşünsünler bu örnek ışığında.

İktidarsız böyle bir şey yapılabilir miydi?

Asıl sıkıntı devletin kamusallaştırılmasında.

O zor bir şey.

Devleti nasıl kamusallaştıracağız?

Onu düşünmek gerek!

Bize iktidar gerekmez diyen özgürlükçü solcularımız da şöyle bir oturup düşünsünler bu örnek ışığında.

İktidarsız böyle bir şey yapılabilir miydi?

Saturday, December 21, 2019

Dünya Bankası Küresel Borç Dalgaları Raporunu Okudukça

Fırsatınız olursa okuyun. Dünya Bankası yeni bir küresel finansal kriz geliyor ve nedeni borç olacak diyor. Ben zaten diyordum da Dünya Bankası da diyor. Gerçi ben gelene yeni küresel finansal kriz demiyordum. Yaşanmakta olan küresel finansal krizin üçüncü ayağı diyordum.

Başka bir şey daha.

Bu kriz geldiğinde kötü dağılacak ülkelerden biri Türkiye. Ve devlet borçları nedeniyle değil reel sektör şirket borçları nedeniyle. Diyen de ben değilim. Dünya Bankası diyor: "Turkey stands out as having the third fastest increase in private sector debt after Cambodia and China."

Kötü yani.

Dünya Bankası'ndan yeni rapor: Küresel Borç Dalgaları

Borç Dalgaları - İngilizce

Bu rapor/kitap çok yeni. 19 Aralık tarihli. İşte bu nedenle Türkiye'nin Kanal İstanbul projesine başlamaması gerekir.

Bu rapor/kitap çok yeni. 19 Aralık tarihli. İşte bu nedenle Türkiye'nin Kanal İstanbul projesine başlamaması gerekir.

Kanal İstanbul geliyormuş

Kanal İstanbul

Dünyada borçlar ödenemez hale gelmişken büyük borçlara neden olacak böylesi bir projeye başlanılmaması gerekir. Başlanılması intihar olur. Türkiye böyle bir projenin neden olacağı borçların altından kalkamaz.

Dünyada borçlar ödenemez hale gelmişken büyük borçlara neden olacak böylesi bir projeye başlanılmaması gerekir. Başlanılması intihar olur. Türkiye böyle bir projenin neden olacağı borçların altından kalkamaz.

Bir ekonomist dolarda büyük şok geliyor demiş.

Ben hala oraya var diyorum. Bugünkü koşullarda dolarda büyük bir şok için Türkiye ile ABD arasında çok büyük bir gerginlik çıkması gerekir. Gerginlik yükseliyor ama henüz tehlikeli boyutlara ulaşmadı. Tabii bir başka tetikleyici de küresel bir finansal kriz ama o da yılbaşından önce olmaz. Daha zaman var yani.

Ayrışma (decoupling)

Bu da bir süredir gündeme oturmuş bir kelime ama 2007/8 krizi sırasında kullanıldığı anlamda kullanılmıyor. ABD'nin ekonomisini başta Çin ve AB olmak üzere diğer ülke ekonomilerinden ayrıştırması anlamına kullanılıyor. Bu da savaş çıkma olasılığını artıran bir şey tabii. Savaş çıkmasa bile ekonomik durgunluğun sürmesini garantileyen bir şey. Yılmaz Akyüz Hocam 2017'de durgunluktan kurtuluş yok demişti zaten.

Şurada - İngilizce

Şurada - İngilizce

Friday, December 20, 2019

Sol olduğunu iddia eden partiler merkezileştikçe, muhafazarkarlar güçleniyor

İngiltere seçimlerinde sürpriz ve ironi - Ergin Yıldızoğlu

Artık hükümetin güçlendiği bir devlete doğru gidiliyor. Bir zamanlar devlet bitti diyenlere ne oldu acaba? Biz bir zamanlar küreselleşme emperyalizmdir derken bize dinozor diyorlardı. Her dönemin emperyalizmi aynı olmuyor tabii ama öz duruyor.

Artık hükümetin güçlendiği bir devlete doğru gidiliyor. Bir zamanlar devlet bitti diyenlere ne oldu acaba? Biz bir zamanlar küreselleşme emperyalizmdir derken bize dinozor diyorlardı. Her dönemin emperyalizmi aynı olmuyor tabii ama öz duruyor.

Faizde tek hane

2020-içinde-faizde-tek-haneye

Çok tehlikeli. Türkiye'de reel faizler zaten eksi. Vatandaşın bankalarda tuttuğu tasarruf hesapları bu faizlerle enflasyon karşısında eriyor. Ama asıl sorun yabancılar. En ufak bir uluslararası gerginlikte dolar yükselir son günlerde olduğu gibi. Çok tehlikeli.

Çok tehlikeli. Türkiye'de reel faizler zaten eksi. Vatandaşın bankalarda tuttuğu tasarruf hesapları bu faizlerle enflasyon karşısında eriyor. Ama asıl sorun yabancılar. En ufak bir uluslararası gerginlikte dolar yükselir son günlerde olduğu gibi. Çok tehlikeli.

Wednesday, December 18, 2019

Bir matematikçi olarak nasıl bu kadar ekonomi bilir oldum?

Pen-L nedeniyle. Sene 1999, Pen-L'e üye oldum. Pen-L, "Progressive Economists Network-List" demek. Yani "İlerici Ekonomistler Ağı-Listesi". O listede Brad DeLong bile vardı. Dam üstünde saksağan gibi duruyordu ama vardı. Ne kavgalar etmedik ki Brad ile. Brad de ABD Hazine Bakan Yardımcısı bir arkadaş. Larry Summers ABD Hazine Bakanıyken, Brad Larry'nin yardımcısıydı. Zaten kendime güvenimi Brad'i döverek kazandım. O beni dövemiyordu, çünkü listede arkam sağlamdı. Ben yenilecek gibi olduğumda listenin gerisi bir giriyordu Brad'e, Brad darmadağın oluyordu. O ben solcuyum filan diyordu ama aramızda çok kötü sağcı kalıyordu. Ama helal olsun çocuğa. O kadar dayak yemeye çekip gitmiyordu. Brad de ekonomi öğrendiğim insanlardandır.

İkinci makale de bitti.

Sosyal medya zaman kaybettiriyordu. O bitince üretkenlik arttı. Arkasından kitaba yükleneceğiz. Hepsi İngilizce ama olsun. İngilizce yazmak bana daha kolay geliyor zaten, bu konularda. Saçma sapan çeviriler yapmışlar eskiden, mesela, rent'e rant diyorlar kira yerine, ya da yield'e getiri diyorlar verim yerine. Verime getiri diyen borç dersimi almasın. Kafadan geçemez borç dersimden.

Tuesday, December 17, 2019

Google bana reklamları geri verdi, ben de kaldırdım.

Çok lazımdı sanki bu blog reklamlarından gelecek üç-beş kuruş. O reklamlardan gelen para ribadır. Haramdır.

Bir CHPli FETÖ'den tutuklanmış.

Urla Belediye Başkanı

Bu memlektin işlerine benim aklım ermiyor. Gerçi geri döneli neredeyse 5 yıl oldu ama hala aklım ermiyor. Çok uzun süre çok uzak kalmışım. Bir türlü uyum sağlayamıyorum. Kötüye gitmiş ama ben burada değilken.

Monday, December 16, 2019

Altın da haklı çıktığım bir konu

Altın sağlam. O da yükselir. Hele dünya merkez bankaları bu hızla altın almayı sürdürürken.

Haklı çıktığım bir başka konu da Brexit oldu.

Ta başından beri İşçi Partisi Brexit yanında yer almalıdır, karşısında olursa kaybeder diyordum. Nitekim öyle oldu. İngiliz işçi sınıfının AB’den çıkmak istemesinin arkasındaki temel neden AB’nin de dayattığı piyasacı politikalar nedeniyle yaşadığı sıkıntılar ve yaşam standartlarındaki düşüştü. Irkçılık, yabancı düşmanlığı gibi nedenler değil. Muhafazakarlar oylarını artırdıklarından kazanmadılar. İşçi Partisi oy kaybettiğinden kazandılar. İşçi sınıfı partisi iddiasındaki bir partinin işçi sınıfının düşmanı olduğu herkesçe bilinen AB gibi bir kurumda kalmayı istememesi gerekirdi. Öyle olduğunu seçmen gösterdi zaten. İşçi Partisi, Brexit nedeniyle kaybetti.

Sunday, December 15, 2019

Bir konuda daha haklı çıktım: Fed bilançosu konusunda

Fed bilanço küçültemez diyordum. Küçültemedi. Şimdi büyütüyor. Haklı çıkacağımdan emin olduğum bir başka konu da bu kez bunun bir işe yaramayacağı.

Thursday, December 12, 2019

Bizim Palgrave Macmillan kitabının başlığı şu olacak.

"Debt, Wealth and Climate: Saving Capitalism from the Rentiers"

Bunu Türkçeye çevirirsem aynı duyguyu vermiyor ama şöyle kabaca:

"Borç, Servet ve İklim: Kaptalizmi Rantiyelerden Kurtarmak"

"12 Dev Adam" gibi bir takım kuracağız bu kitap için. Adam dediğime bakmayın, içinde kadınlar da olacak. Aklıma gelenler arasında şunlar var: Piketty, Zucman, Pettifor, Varoufakis, Graaber ve liste böyle gidiyor. Zaten bizim kitabın editörleri arasında ben ve Ahmet dışında Hudson ve Keen de var. Hudson ve Keen de dev.

Çok sağlam yani takım. Diğer saydığım adlardan ikisi gelse yeter.

Bunu Türkçeye çevirirsem aynı duyguyu vermiyor ama şöyle kabaca:

"Borç, Servet ve İklim: Kaptalizmi Rantiyelerden Kurtarmak"

"12 Dev Adam" gibi bir takım kuracağız bu kitap için. Adam dediğime bakmayın, içinde kadınlar da olacak. Aklıma gelenler arasında şunlar var: Piketty, Zucman, Pettifor, Varoufakis, Graaber ve liste böyle gidiyor. Zaten bizim kitabın editörleri arasında ben ve Ahmet dışında Hudson ve Keen de var. Hudson ve Keen de dev.

Çok sağlam yani takım. Diğer saydığım adlardan ikisi gelse yeter.

Tuesday, December 10, 2019

Oğlum Ebu Süfyan ve kızım Zeynep

Bunlar benim sokak kedilerim. Hani benim ne zaman öleceğim de kimsenin bildiği bir şey değil ama kediler 10 yıl filan yaşıyorlar. Benim Ebu çok yaşlandı. O benden önce ölecek. Bahçemde gömeceğim aile mezarını bile hazırladım ama bir ailesi yok kısırlaştırılmış olduğundan. Bana geldiğinde kısırdı. Ben yaptırdığımdan değil. Zaten öyle bir şey yapmam. Zeynep henüz belediyece yakalanmamış olduğundan, çok genç çünkü, henüz kısır değil. Kimbilir bana kaç yavru getirecek. Ama o da benden önce ölür başıma umulmadık bir kaza gelmezse.

Bu da yeni makalemizin özeti - İngilizce.

Dealing with Debt Overhang and Climate Change

Ahmet Öncü and T. Sabri Öncü

Abstract

Inspired by the German

Currency Reform of 1948 and the 'Modern Debt Jubilee' proposal of Steve Keen,

we recently proposed a globally coordinated orderly debt deleveraging mechanism

with a climate component to address the global debt overhang problem. We

discuss why the global debt overhang and lack of sufficient climate finance

flows are interconnected, and how our proposed mechanism may help to improve

the situation. Our proposed mechanism consists of three national authorities

coordinated globally. They are the Deleveraging, Lastenausgleich (equalisation

of burdens), and Climate Authorities. The Financial Stability Board (FSB), the

United Nations Economic and Social Council (UN ECOSOC), and the United Nations

Framework Convention on Climate Change (UNFCCC) may coordinate these authorities,

respectively. Indeed, the Green Climate Fund already existing under the UNFCCC

could become the global coordinator of the national climate authorities. For

the equalisation of burdens, the global coordinator of the national

Lastenausgleich authorities should consider the creation of a central database

on worldwide ownership of financial assets, that is, a "global financial

register," Thomas Piketty and Gabriel Zucman have proposed.

Yıllar önce Repo Piyasası reform edilsin demiştik

Sıkıntı yine buradan çıkıyor. Bizim reform önerisi de şurada:

Repo Resolution Authority

Ama reform filan olmadı.

Repo Resolution Authority

Ama reform filan olmadı.

Monday, December 09, 2019

Sayın Erdoğan faizler daha da inecek diyormuş.

Faizlerin sıfır olması gerekir, Sayın Erdoğan. Allah, Kuran'da faizi haram kılıyor. Faiz ne artı olacak, ne de eksi. Yani olmayacak. Faizler sıfır olsun demekten dilimde tüy bitti yıllardır. Bir Müslüman ülkede sıfırdan başka faiz olamaz, eğer tek kanun koyucu Allah ise. Aksi, tek kanun koyucunun Allah olmadığı anlamına gelir.

Kitap projemiz başlamış bulunuyor

Bana hep kitap yaz diyorlardı. Sonunda oldu. Ama Michael Hudson, Steve Keen ve Ahmet Öncü ile ortak edit edilecek bir kitap. Palgrave Macmillan'dan çıkacak. İçinde bir sürü bölüm olacak ve kitaba katkı yapacak arkadaşların hepsi çok meşhur arkadaşlar. Yıldızlardan oluşan uluslararası bir kadro. Biraz çevremiz var yani. Mecburen İngilizce olacak kitap. 6 aya ön işleri tamamlasak, 1 yıla biter kitap.

Sunday, December 08, 2019

Sanatta son gelişmeler- 120 bin dolarlık muz yenmiş.

Muz sanatı

Bence sanatı yapan da muzu yiyen de çok önemli mesajlar vermişler. Dünya merkez bankaları da utansınlar. Bu varlık fiyatı enflasyonunun nedeni onların bastığı paralar olduğundan.

Bence sanatı yapan da muzu yiyen de çok önemli mesajlar vermişler. Dünya merkez bankaları da utansınlar. Bu varlık fiyatı enflasyonunun nedeni onların bastığı paralar olduğundan.

Borç silmek için başka bir neden.

Kennet Rogoff

Gelişmiş ve yüksek-gelirli gelişen ülkelerde sorun finansal-olmayan özel sektör borçlarında ama orta-gelirli ve düşük-gelirli gelişen ülkelerde sorun kamu borçlarında. Ayrıca ekonomik büyüme frene bastığından gelişmiş ve yüksek-gelirli gelişen ülkelerde de kamu borçları artıyor. Ve iklim krizi de derinleşiyor. 2050 yılına kadar sıcaklık artışı 1.5 C altında tutulacaksa hükümetlerin daha da borçlanmaları gerekiyor. Nasıl ödeyecekler bu borçları? Yani yalnızca özel borçların değil kamu borçlarının da silinmeleri gerek. Yoksa iklim krizi nedeniyle insanlığın başına kötü şeyler gelecek.

Gelişmiş ve yüksek-gelirli gelişen ülkelerde sorun finansal-olmayan özel sektör borçlarında ama orta-gelirli ve düşük-gelirli gelişen ülkelerde sorun kamu borçlarında. Ayrıca ekonomik büyüme frene bastığından gelişmiş ve yüksek-gelirli gelişen ülkelerde de kamu borçları artıyor. Ve iklim krizi de derinleşiyor. 2050 yılına kadar sıcaklık artışı 1.5 C altında tutulacaksa hükümetlerin daha da borçlanmaları gerekiyor. Nasıl ödeyecekler bu borçları? Yani yalnızca özel borçların değil kamu borçlarının da silinmeleri gerek. Yoksa iklim krizi nedeniyle insanlığın başına kötü şeyler gelecek.

Arrighi'den kısa bir alıntı - Olayın temelinde yatan sorun aşırı birikim. Finansallaşma bir sonuçtur.

In this respect, Britain's position in the Edwardian era resembled that of all previous leaders of world capitalism in the concluding phases of their respective leaderships. As Fernand Braudel observed in Les temps du monde (1979), all major expansions of world trade and production have resulted in an overaccumulation of capital beyond the normal channels of profitable investment. Whenever this happened, the organizing centers of the expansion were in a position to reaffirm, for a while at least, their dominance over world-scale processes of capital accumulation through greater specialization in financial intermediation. This has been the experience, not just of Britain in the Edwardian era, but also of Holland in the 18th century and of the Genoese capitalist diaspora in the second half of the 16th century. As we shall see, it has been also the experience of the United States in the belle epoque of the Reagan era.

At the roots of all these experiences we can detect a double tendency engendered by the overaccumulation of capital. On the one hand, capitalist organizations and individuals respond to the accumulation of capital over and above what can be reinvested profitably in established channels of trade and production by holding in liquid form a growing proportion of their incoming cash flows. This tendency creates an overabundant mass of liquidity that can be mobilized directly or through intermediaries in speculation, borrowing and lending. On the other hand, territorial organizations respond to the tighter budget constraints that ensue from the slow-down in the expansion of trade and production by competing intensely with one another for the capital that accumulates in financial markets. This tendency brings about massive, systemwide redistributions of income and wealth from all kinds of communities to the agencies that control mobile capital, thereby inflating and sustaining the profitability of financial deals largely divorced from commodity trade and production (Arrighi, 1994).

At the roots of all these experiences we can detect a double tendency engendered by the overaccumulation of capital. On the one hand, capitalist organizations and individuals respond to the accumulation of capital over and above what can be reinvested profitably in established channels of trade and production by holding in liquid form a growing proportion of their incoming cash flows. This tendency creates an overabundant mass of liquidity that can be mobilized directly or through intermediaries in speculation, borrowing and lending. On the other hand, territorial organizations respond to the tighter budget constraints that ensue from the slow-down in the expansion of trade and production by competing intensely with one another for the capital that accumulates in financial markets. This tendency brings about massive, systemwide redistributions of income and wealth from all kinds of communities to the agencies that control mobile capital, thereby inflating and sustaining the profitability of financial deals largely divorced from commodity trade and production (Arrighi, 1994).

Saturday, December 07, 2019

Üç dönem aynı anda - Ergin Yıldızoğlu

Yazı burada

Ergin'e katılıyorum. Bunlar dediği gibi:

"Kısacası bugün, adeta kapitalizmin tarihinin üç kritik dönemini birden anımsatan gelişmelerin üst üste geldiği bir dönemde yaşıyoruz. Ancak, bugünkü dönemin kendine özgü üç özelliği var. Birincisi, bir iklim krizi, tüm uygarlığın geleceğini tehdit ediyor. İkincisi, kapitalizm karşıtı güçler, tüm önceki dönemlere kıyasla son derecede zayıf, dağınık ve projesizdir. Nihayet, değindiğim dönemlerde, sanat ve felsefe alanlarında sarsıcı gelişmeler yaşanmıştı; bugün, adeta bir “çorak ülkede” yaşıyoruz! Diğer taraftan, tarih tam da böyle dönemlerde yapılabiliyor!"

Danimarka'dan bir finansal mühendislik harikası

Yeşil bono diye bir bono duymadıysanız, bir şirket ya da devletin aldığım parayı çevre amaçlı harcayağım sözü vererek sattığı bonolar bunlar. Yani içinde yeşillik sözü verilmiş bir bono. Danimarka, yeşil bonoları normal bono + yeşillik sertifikası olarak paket halinde satacakmış. Yani Danimarka Hükümetinden yeşil bono aldığınızda bir normal bono bir de yeşillik sertifikası alıyorsunuz. Sonra isterseniz bunları ayrı ayrı alıp satabiliyorsunuz. Peki bu yeşillik sertifikası bir ödeme yapıyor mu? Yapmıyor. Yani sıfır-kupon sonsuz vade bir bono o. Kaç para verirsiniz hiç ödeme yapmayan bir bonoya? Ben beş kuruş vermem yani. Sizi bilmem ama. Millet iyice kafayı yedi. Bir yandan da iklim krizi giderek derinleşiyor. Yeşil sertifikalarla mı çıkılacak bu krizden?

Thursday, December 05, 2019

Konuyu anlayan bir arkadaşın yazısı - İngilizce

Borç Dağı

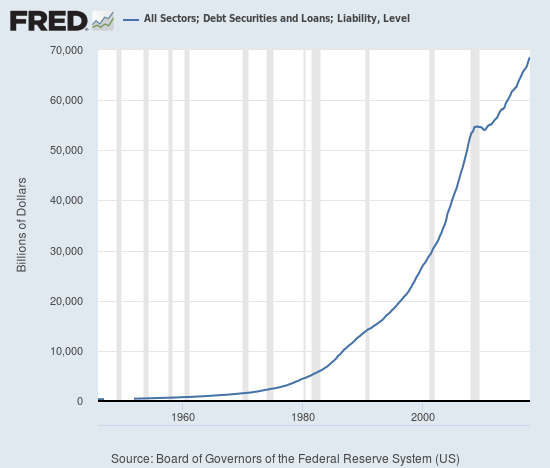

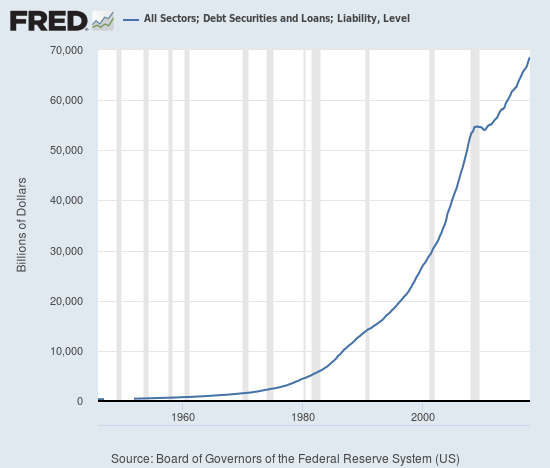

Bu da makalesinden bir grafik. ABD'de tahvil ve krediler:

Hani borç deflasyonundan söz ediyorum ya. Bu resimden borç deflasyonunun ne olduğu gözüküyor. Borç 2007'de bir tepe yaptıktan sonra 2010 yılına kadar düşüyor. Borç deflasyonu denilen şey odur. Ama QE'lerle para arzının düşmesini engellediklerinden borç deflasyonunun neden olacağı depresyonu engellediler. Faizleri de sıfıra indirince borç yeniden artmaya başladı. Ama dikkatle bakın. 2010 sonrasındaki büyüme doğrusal. 2007 öncesindeki gibi üstel değil. Ve ucuna geldi. Daha da büyümesi çok zor.

Yeni bir borç deflasyonu garanti de hala başlamamış olması şaşırtıcı. Gerçi başlamış olmalı. Borç deflasyonu başlar başlamaz gözükmüyor çünkü. 1-2 yıl alıyor gözle görülür olması.

Bu da makalesinden bir grafik. ABD'de tahvil ve krediler: